Entwicklung des maritimen Handels weltweit 2023

Entwicklung des maritimen Handels weltweit 2023

- Datum:

- Lesedauer:

- 10 MIN

Der maritime Handel zeigt sich robust gegen Krisen, wird aber langsamer wachsen. Die Kreuzfahrtbranche hat sich nach Corona erholt. Vor allem die Autobranche hat einen deutlichen Anstieg an Seegüterverkehr erfahren. Durch die Sanktionen gegen Russland hat sich auch auf dem Ölmarkt einiges getan, aber auch insgesamt hat sich die Strecke die Waren auf See zurück liegen erhöht.

Laut der UNCTADThe United Nations Conference on Trade and Development zeigt sich vor allem der maritime Handel als robust gegenüber Krisen. Die letzten Jahre haben hier dennoch große Veränderungen gebracht. Zuerst ist durch die Coronakrise der Handel weltweit so stark eingebrochen wie noch nie in diesem Jahrtausend. Dennoch hat sich der Welthandel schnell wieder erholt und die Höchstwerte im Jahr 2021 übertroffen. Einen weiteren Dämpfer gab es ab 2022 und 2023 durch die aufflammenden Konflikte in der Ukraine und Gaza. Insgesamt wird ein eher verlangsamtes Wachstum erwartet.

Seegüterverkehr

Nach einem Rückgang um fast 0,5 Prozent im Jahr 2022, erwarten Experten laut dem ISLInstitut für Seeverkehrswirtschaft und Logistik (Institut für Seeverkehrswirtschaft und Logistik, Shipping Statistics and Market Review 2024 Vol.68 - No.1, Seite 5) für 2023 einen Zuwachs von 3 Prozent und für 2024 einen Zuwachs von 2,1 Prozent. Die Hauptsektoren, in denen ein Zuwachs erwartet wird, sind Eisenerz (+4,2 Prozent), Kohle (+6,6 Prozent) und Getreide (+4,1 Prozent). Zusammen mit dem Transport von Erdöl und Erdölprodukten machen diese vier Segmente etwa 50 Prozent des gesamten Seegüterverkehrs aus.

Das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2024 Vol.68 - No.1, Seite 28) stellt dar, dass seit 2003 hat sich der Seegüterverkehr weltweit in Millionen Tonnen um 76,5 Prozent gesteigert. Wurden 20053noch 7,01 Mrd. Tonnen über See transportiert, sind es 2023 geschätzte 12,37 Mrd. Tonnen. Insgesamt gab es seit 2003 auch nur drei Jahre, in denen der gesamte Seegüterverkehr nicht gestiegen ist. Von 2008 auf 2009 gab es einen Rückgang um 4 Prozent, von 2019 auf 2020 lag die Abnahme bei 3,1 Prozent und von 2021 auf 2022 lag die Senkung bei 0,4 Prozent.

Laut Clarksons wurden 2023 15 Prozent mehr Autos, 6 Prozent mehr LPGLiquefied Petroleum Gas und 4,3 Prozent mehr Massengüter transportiert. Zusätzlich hat sich die Distanz, die eine Tonne transportiert wird, um 5 Prozent erhöht. Dies hängt vor allem mit den Sanktionen gegen Russland zusammen. Ein weiterer Grund ist die Strecke, über die russisches Öl transportiert wird. Diese hat sich deutlich erhöht. Im Bereich der Kreuzfahrten haben sich die Passagierzahlen erholt und liegen bei 31 Millionen.

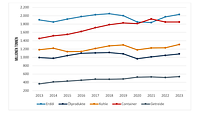

Entwicklung des Seegüterverkehrs seit 2013

Quelle: ISLInstitut für Seeverkehrswirtschaft und Logistik Bremen, Shipping Statistics and Market Review 2024 Vol. 68 - No.1, Seite 29

Das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2024 Vol.68 - No.1) beschreibt, dass Probleme im Containersegment erkennbar sind. Dies ist auf den Konflikt im roten Meer zurückzuführen. Ebenso ist eine Reduzierung der Transite durch den Panamakanal erkennbar.

Entwicklung des Seehandels nach ausgewählten Produkten

Quelle: ISLInstitut für Seeverkehrswirtschaft und Logistik, Shipping Statistics and Market Review 2024 Vol. 68 - No.1, Seite 28

Container

Betrachtet man die 379 Häfen weltweit, für die das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2024 Vol.68 - No.4, Seite 22) Daten bekommt, ist der Containerumschlag 2023 um 0,1 Prozent auf 104,1 Millionen TEUTwenty-Foot Equivalent Unit runtergegangen. Jedoch liegt die durchschnittliche Jahreswachstumsrate (zwischen 2019 und 2023) bei 1,4 Prozent. Betrachtet man nur die Top 100 Häfen weltweit, welche 85,8 Prozent der TEUTwenty-Foot Equivalent Unit ausmachen, gab es 2023 ein Wachstum von 0,3 Prozent und ein eine durchschnittliche Jahreswachstumsrate von 1,7 Prozent.

Die größten Containerhäfen nach Mio. TEUTwenty-Foot Equivalent Unit

| Rang | Hafen | Land | 2022 | 2023 | Veränderung 2022-23 in Prozent |

|---|---|---|---|---|---|

| 1 | Shanghai | China | 47,3 | 49,2 | 3,9 |

| 2 | Singapore | Singapur | 37,3 | 39,0 | 4,6 |

| 3 | Ningbo-Zhoushan | China | 33,4 | 35,2 | 5,5 |

| 4 | Shenzhen | China | 30,0 | 30,1 | 0,3 |

| 5 | Qingdao | China | 25,7 | 28,4 | 10,8 |

| 6 | Guangzhou | China | 24,6 | 25,1 | 2,0 |

| 7 | Busan | Südkorea | 22,1 | 22,5 | 2,1 |

| 8 | Tianjin | China | 19,8 | 22,2 | 11,9 |

| 9 | Dubai | Vereinigte Arabische Emirate | 14,0 | 14,5 | 3,8 |

| 10 | Hong Kong | China | 16,7 | 14,4 | -13,7 |

Quelle: ISLInstitut für Seeverkehrswirtschaft und Logistik, Shipping Statistics and Market Review 2024 Vol. 68 – No.4 (Seite 23)

Der größte europäische Containerhafen ist Rotterdam auf Platz 12. 2022 war Rotterdam noch auf Platz 10, hat aber im Jahr 2023 7 Prozent weniger TEUTwenty-Foot Equivalent Unit umgeschlagen. Auch Antwerpen-Brüssel hat zwei Plätze verloren und ist von Platz 12 auf Platz 14 gerutscht. Der größte deutsche Containerhafen Hamburg liegt mit 76,9 Mio. TEUTwenty-Foot Equivalent Unit auf Platz 22.

Besonders große Verluste haben auch die amerikanischen Containerhäfen gemacht. Hier hat Los Angeles 12,9 Prozent weniger umgeschlagen, New York 17,7 Prozent weniger und Long Beach sogar 21 Prozent weniger.

Im Ländervergleich hat China mit 223,2 Millionen umgeschlagenen TEUTwenty-Foot Equivalent Unit und einem Anteil von 30 Prozent am Gesamtumschlag mit Abstand die meisten Container umgeschlagen. Die USA folgen auf Platz zwei mit 52,2 Mio. TEUTwenty-Foot Equivalent Unit und einem Anteil von 7 Prozent. Singapur folgt mit 39,0 Mio. TEUTwenty-Foot Equivalent Unit und einem Anteil von 5 Prozent. Deutschland liegt direkt hinter den Niederlanden auf Platz 11 mit 12,6 Mio. TEUTwenty-Foot Equivalent Unit und einem Anteil von 1,7 Prozent.

Die größten Containerschiffreedereien

| Rang | Reederei | Anzahl Schiffe | TEUTwenty-Foot Equivalent Unit in 1.000 | Anteil an Gesamt TEUTwenty-Foot Equivalent Unit in Prozent |

|---|---|---|---|---|

| 1 | MSCMunich Security Conference | 757 | 5.678 | 20,1 |

| 2 | Maersk | 723 | 4.297 | 15,2 |

| 3 | CGM | 588 | 3.623 | 12,9 |

| 4 | COSCO Shipping Line | 405 | 2.965 | 10,5 |

| 5 | Hapag-Lloyd | 272 | 2.012 | 7,1 |

| 6 | ONE | 235 | 1.851 | 6,6 |

| 7 | Evergreen Marine | 213 | 1.636 | 5,8 |

| 8 | HMM | 74 | 823 | 2,9 |

| 9 | Yang Ming | 95 | 712 | 2,5 |

| 10 | ZIM Integrated Shippin Services | 115 | 660 | 2,3 |

Quelle: ISLInstitut für Seeverkehrswirtschaft und Logistik, Shipping Statistics and Market Review 2024 Vol. 68 – No.4 (Seite 16)

Massengut

Im Bereich des Massenguts wurde 2022 noch eine Reduzierung um 2,8 Prozent verzeichnet. Laut ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2024 Vol.68 - No.3, Seite 6 f.) erwarten Experten für das Jahr 2023 ein Wachstum von 3,9 Prozent. Für die weiteren Jahre wird ein geringeres Wachstum von etwa 1,2 Prozent erwartet. Für den Eisen- und Stahlmarkt sind vor allem China und Indien ausschlaggebend. China hat allein einen Marktanteil von 55 Prozent mit einem Volumen von 252 Mio. Tonnen in der Produktion. Indien folgt mit 36 Mio. Tonnen.

Die zweitwichtigste Ware für den Massengutmarkt ist Kohle. China ist der größte Importeur mit 83,36 Mio. Tonnen und verzeichnet einen Anstieg von fast 17 Prozent verglichen mit 2022. Ein Großteil davon stammt aus der Mongolei und Russland und wird daher nicht über den Seeweg transportiert.

Der Getreidetransport wurde 2022 und 2023 stark von dem Krieg in der Ukraine getroffen. Zusätzlich gab es in den großen Exportländern USA und Argentinien eine Trockenheit. Es wird erwartet, dass der Getreidehandel 2024 zunimmt.

Ausgewählte Häfen für Eisenerz

| Hafen | Land | Eisenherz in Mio. Tonnen |

|---|---|---|

| Port Hedland | Australien | 554,3 |

| Itaqui | Brasilien | 166,3 |

| Dampier | Australien | 143,6 |

| Itaguai | Brasilien | 85,9 |

| Tubarao | Brasilien | 85,9 |

| Saldanha Bay | Südafrika | 58,9 |

| Gwangyang | Südkorea | 50,0 |

| Rotterdam | Niederlande | 28,1 |

| Kaohsiung | Taiwan | 22,7 |

| Narvik | Norwegen | 22,4 |

Quelle: Shipping Statistics and Market Review 2024 Vol. 68 – No.3 (Seite 27)

Australien profitiert von der Nähe zu China, denn in den oben angegebenen australischen Häfen wird das Eisenerz nur geladen, nicht gelöscht. Dies gilt ebenso für die brasilianischen Häfen. Im Gegensatz dazu wird in Gwangyang, Südkorea, und Rotterdam das Erz zum Großteil nur gelöscht.

Ausgewählte Kohlehäfen

| Hafen | Land | Eisenherz in Mio. Tonnen |

|---|---|---|

| Qinhuangdao | China | 184,7 |

| Newcastle | Australien | 159,2 |

| Hay Point | Australien | 100 |

| Richards Bay | Südafrika | 74,2 |

| Gladstone | Australien | 63,9 |

| Paradip | Indien | 43,9 |

| Vancouver | Kanada | 42,6 |

| Sept-Îles | Kanada | 36,6 |

| Ports of Virginia | USA | 35,5 |

| Banjamarsin | Indonesien | 29,8 |

Quelle: Shipping Statistics and Market Review 2024 Vol. 68 – No.3 (Seite 26)

Auch hier profitiert Australien beim Kohlexport von der Nähe zu China. In den meisten Häfen wird zwar Kohle gelöscht, jedoch wird der Hauptanteil geladen. Dies gilt auch für die indischen und kanadischen Häfen, in denen die Kohle nur geladen wird.

Tanker

Laut der IEA wird erwartet, dass sich das Wachstum des Ölmarktes bald verlangsamen wird. Im vierten Quartal ist das Wachstum bereits von 2,8 mb/d im dritten Quartal auf 1,7 mb/d gesunken. Des Weiteren wird ein noch geringeres Wachstum von nur 1,2 mb/d für 2024 geschätzt. 2023 wurden im Durchschnitt 102 mb/d geliefert. Die Länder mit dem größten Wachstum auf dem Ölmarkt sind China, Indien und Brasilien. Laut DNVDet Norske Veritas ist dies vor allem den vergrößerten Kapazitäten der chinesischen Raffinerien zu verdanken. Die OPEC-Länder haben die Ölförderung reduziert und beschlossen, dies 2024 fortzuführen. Das führt nicht nur zu einer Steigerung der Frachtraten, sondern auch zu einer Verlängerung der Distanzen, die das Öl zurücklegen muss. Die USA haben aus diesem Grund die Ölförderung aufgestockt, um die Nachfrage langfristig decken zu können.

Seit den Sanktionen gegen Russland wird russisches Öl fast ausschließlich nach Indien und China transportiert. 2023 waren es laut der IEA 3,2 mb/d, die durch den Suezkanal nach Asien verschifft wurden. Weitere 1 mb/d sind aus Europa, Afrika und Amerika über den Suezkanal in den mittleren Osten und Asien transportiert worden. In die andere Richtung sind durch den Suezkanal 2,3 mb/d aus dem Mittleren Osten und 0,6 mb/d aus Asien nach Europa, Afrika und Amerika befördert worden. Die Angriffe der Houthi-Rebellen im Roten Meer haben notgedrungen zu der Umfahrung des Suezkanals geführt, dies hat Auswirkungen auf den Ölmarkt. Für den längeren Weg um das Kap der Guten Hoffnung wird unter anderem mehr Treibstoff benötigt. Dies ist ein weiterer Faktor, der den Ölpreis in die Höhe treibt.

Das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2024 Vol. 68 – No.2, Seite 3) betont, dass aufgrund der Sanktionen gegen Russland der Import von LNGLiquefied Natural Gas auf dem Seeweg in die EUEuropäische Union 2023 stark gestiegen ist. Hier ist zu beachten, dass bei LNGLiquefied Natural Gas das Volumen nicht so stark wächst, wie die Strecken, die es auf Schiffen zurücklegt. Für die nächsten Jahre wird erwartet, dass das Volumen um 4 Prozent steigt und der Wert einer Tonnenmeile um ca. 7 Prozent wachsen wird.

Der Transport von LNGLiquefied Natural Gas auf dem Seeweg ist von 399 Mio. Tonnen 2022 auf 409 Mio. Tonnen 2023 gestiegen. Zudem wird ein weiteres Wachstum vorhergesagt. In sechs Jahren soll ein Volumen von über 650 Mio. Tonnen erreicht werden.

Ausgewählte Häfen für flüssige Ladung

| Hafen | Land | 2022 | 2023 | Veränderung 2022-23 in Prozent |

|---|---|---|---|---|

| Rotterdam | Niederlande | 211,7 | 208,6 | -1,5 |

| Corpus Christi | USA | 177,5 | 202,9 | 14,3 |

| Singapur | Singapore | 190,4 | 191,8 | 0,7 |

| Houston | USA | 179,2 | 173,6 | -3,1 |

| Ulsan | Südkorea | 135,7 | 134,3 | -1,0 |

| Kwangyang | Südkorea | 122,1 | 126,2 | 3,4 |

| Yanbu | Saudi-Arabien | 126,4 | 119,3 | -5,6 |

| Dalian | China | 98,4 | 95,4 | -3,0 |

| Port of South Louisiana | USA | 83,4 | 89,0 | 6,7 |

| Antwerpen | Belgien | 89,7 | 88,0 | -1,9 |

Quelle: Shipping Statistics and Market Review 2024 Vol. 68 – No.3 (Seite 32)

Der größte deutsche Hafen für flüssige Ladung ist mit 23,5 Mio. Tonnen Ladungsumschlag Wilhelmshaven. Der Umschlag konnte dort um 0,9 Mio. Tonnen Ladung im Vergleich zu 2022 gesteigert werden. Hier werden laut Seaports of Niedersachsen vor allem Rohöl, Mineralölerzeugnisse und chemische Produkte umgeschlagen.

Stückgut

Stückgutfrachter vereinen im Bericht des ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2024 Vol. 68 – No.5, Seite 5) eine weite Bandbreite von Schiffen. Die Gemeinsamkeit liegt hauptsächlich darin, dass die transportierten Waren nicht als Massengut und nur selten in Containern transportiert werden. Unter anderem werden auch Ro-ro-Schiffe, reine Autofrachter und Kühlschiffe hinzugezählt. Jedoch werden Kühlschiffe immer mehr von Containerschiffen abgelöst und daher kaum noch gebaut. Zwischen 2020 und 2024 ist die Flotte der Kühlschiffe um 2,3 Prozent gesunken und die Tragfähigkeit um 1,9 Prozent geschrumpft.

Auch wenn Autofrachter und Ro-ro-Schiffe nur 0,65 beziehungsweise 0,4 Prozent der Welthandelsflotte ausmachen, sind diese wichtige Marktreiber für die Autohersteller. Etwa 31 Prozent der Waren, die über See verschifft werden, sind Maschinen und Transportgeräte.

Hier waren ebenso die Auswirkungen der Coronapandemie zu spüren und der Markt ist weiterhin dabei, sich wieder vollständig zu erholen. Für 2023 wird ein Wachstum der Autotransporte auf Autofrachtern um 4,5 Prozent auf 24,3 Millionen Autos vorhergesagt. Der Handel innerhalb Europas wurde bei dieser Betrachtung nicht mit einbezogen. Auch für 2024 sehen die Experten laut dem ISLInstitut für Seeverkehrswirtschaft und Logistik10 ein Wachstum von 4,5 Prozent.

Der Ro-ro-Markt hat die Charterraten von vor Corona übertroffen und ist 2023 um 4,8 Prozent (Kapazität) gewachsen.

Ausgewählte Autoverladehäfen (in Mio. Einheiten)

| Hafen | Land | 2022 | 2023 | Veränderung 2022-23, in Prozent |

|---|---|---|---|---|

| Tokyo | Japan* | 13,18 | 13,67 | 3,7 |

| Yokohama | Japan* | 10,05 | 12,23 | 21,6 |

| Antwerpen – Brügge | Niederlande | 3,27 | 3,56 | 9,0 |

| Busan | Südkorea | 2,45 | 2,76 | 12,4 |

| Pyeongtaek | Südkorea | 1,64 | 1,71 | 4,6 |

| Izmit | Türkei | 1,16 | 1,58 | 36,1 |

| Laem Chabang | Thailand | 1,25 | 1,52 | 21,5 |

| Bremen / Bremerhaven | Deutschland | 1,65 | 1,48 | -10,5 |

| Kwangyang | Südkorea | 1,42 | 1,43 | 1,3 |

| Emden | Deutschland | 1,11 | 1,30 | 17,0 |

*Japanische Häfen in 1.000 Frachttonnen

Quelle: Shipping Statistics and Market Review 2024 Vol. 68 – No.3 (Seite 19)

Bis auf Izmit wurden in allen oben erwähnten Häfen mehr Autos verladen als gelöscht. Dies zeigt, dass viele Fahrzeuge an bestimmten Orten komplett geladen werden, um im Anschluss, auf viele Häfen verteilt gelöscht zu werden.