Die Entwicklung der Handelsflotte weltweit 2023

Die Entwicklung der Handelsflotte weltweit 2023

- Datum:

- Lesedauer:

- 10 MIN

Die Handelsflotte wächst auch 2023. Weniger Totalverluste und weniger Schiffe die verschrottet werden unterstützen das Wachstum. Hinzu kommen mehr Neubauten als 2022. Doch reichen die neuen Schiffe nicht um die Flotte zu verjüngen.

Die weltweite Handelsflotte (mit Schiffen über 300 BRZBruttoraumzahl) konnte laut dem Institut für Seeverkehrswirtschaft und Logistik (ISLInstitut für Seeverkehrswirtschaft und Logistik, Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 5) 2023 um 3,6 Prozent im Vergleich zu 2022 gesteigert werden. Damit sind Anfang 2024 61.811 Schiffe mit 2,25 Mrd. DWTDeadweight Tonnage auf den sieben Weltmeeren unterwegs. Das stetige Wachstum der Welthandelsflotte wird somit fortgesetzt.

2023 wurden 1.578 neue Schiffe mit 84 Mio. DWTDeadweight Tonnage abgeliefert. Beim Vergleich der Tragfähigkeit ist dies ein Zuwachs von 5,3 Prozent. Zudem wurden mit 347 Schiffen 15 Prozent weniger Schiffe abgewrackt als noch im Vorjahr. Laut Allianz Commercial gab es mit nur 26 Schiffen Totalverlust einen vergleichsweise wenige Totalverluste.

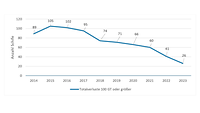

Totalverluste im Jahresvergleich

Quelle: Allianz Commercial, Safety and Shipping Review 2024, Seite 11

Schiffsverluste

Die Gründe für die Totalverluste waren laut Allianz Commercial: 13 Schiffe sanken, vier fuhren sich fest, bei drei gab es ein Feuer oder eine Explosion, zwei hatten je einen Maschinenausfall und waren in der Folge an einer Kollision beteiligt oder der Rumpf wurde zerstört.

Entwicklung der weltweiten Handelsflotte

Die Welthandelsflotte vergrößert sich stetig. Seit 2015 gab es jedes Jahr eine Steigerung zwischen 2,7 und 4,3 Prozent DWTDeadweight Tonnage.

Die Entwicklung der Handelsflotte Weltweit seit 2016

Quelle: ISLInstitut für Seeverkehrswirtschaft und Logistik, Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 17 und Shipping Statistics and Market Review 2020 Vol. 64 – No.1 / 2, Seite 17

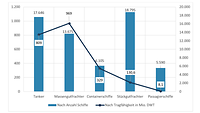

Laut ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 5) bilden Stückgutfrachter zahlenmäßig den größten Teil der Welthandelsflotte; gefolgt von Tankern. Massengutfrachter liegen auf Platz drei. Betrachtet man jedoch allein die Tragfähigkeit nach Schiffstypen, liegen die Massengutfrachter an der Spitze.

Dies zeigt, dass die Massengutfrachter in der Regel größer sind als Tanker und Stückgutfrachter. Vor allem Stückgutfrachter haben generell eine geringere Tragfähigkeit im Verhältnis zur Anzahl der Schiffe.

Vergleich der Schiffstypen nach Anzahl und Tragfähigkeit

Quelle: ISLInstitut für Seeverkehrswirtschaft und Logistik, Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 5

Tanker

Das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 6ff.) legt dar, das die Tankerflotte mit einem Durchschnittsalter von 17,6 Jahren verhältnismäßig alt ist. Die Lebensdauer von Tankern wird generell auf etwa 20 bis 25 Jahre geschätzt. Somit wird erwartet, dass in den nächsten Jahren eine Großzahl der Tanker außer Dienst gestellt wird und gleichzeitig ein Anstieg der Aufträge für Neubauten zu erwarten ist. Zu den Tankern zählen 8.885 Erdöl- und Erdölproduktentanker, 6.392 Öl- und Chemikalientanker und 2.369 Gastanker.

Für den Tankermarkt hat das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 6f.) eine gute Zukunft prognostiziert. Obwohl die Tankerflotte nur um etwa 2 Prozent gewachsen ist, wurden 52 Prozent mehr Neubestellungen vermerkt als 2022. Eine erhöhte Nachfrage, gepaart mit einem geringen Flottenwachstum hat zu hohen Frachtraten geführt. Damit können die Eigner die steigenden Preise für Neubauten besser kompensieren. Zudem verlangen wiederum die Frachteigner laut DNVDet Norske Veritas immer öfter nach jüngeren und effizienteren Schiffen. Fast ein Drittel der VLCC Tanker (größer als 200.000 DWTDeadweight Tonnage) ist über 15 Jahre alt, bei den Aframax (85.000–12.999 DWTDeadweight Tonnage) sind es etwa die Hälfte der Schiffe. Umwelt- und Sicherheitsaspekte werden immer wichtiger und wirken sich deshalb nachteilig auf alte Tanker aus.

Umwelt- und Sicherheitsaspekte werden immer wichtiger. Ein Fakt, der sich nachteilig auf alte und ineffizientere Tanker auswirkt.

Laut DNVDet Norske Veritas ist es für Werften rentabler Containerschiffe oder Massengutfrachter statt Tanker zu bauen. Auch deshalb fielen die Tankerneubauten eher gering aus. Mit dem Ausbau der Kapazitäten für den Schiffbau werden wieder mehr Tanker gebaut. Dennoch erwartet die DNVDet Norske Veritas nicht, dass dies ausreichen wird, um die alternde Flotte in den kommenden Jahren deutlich zu verjüngen.

Massengutfrachter

Die Tonnage der Welthandelsflotte wird laut ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.3, Seite 5) zu etwa 43 Prozent von Massengutfrachtern abgedeckt. Bezogen auf diesen Schiffstyp sind es jedoch nur etwa 22 Prozent der Anzahl an Schiffe. Nach Tragfähigkeit stehen Massengutfrachter mit fast 71.000 DWTDeadweight Tonnage vor Erdöltankern mit 65.000 DWTDeadweight Tonnage und Containerschiffen mit 54.000 DWTDeadweight Tonnage.

2023 sind 461 neue Massengutfrachter ausgeliefert und 91 verschrottet worden. Diese geringe Anzahl an abgewrackten Massengutfrachtern zusammen mit einer hohen Anzahl Neubestellungen führt zu einem Wachstum der Flotte von Massengutfrachtern.

Experten der BIMCO sagen im Januar 2024 einen Zuwachs des Warenvolumens von nur 1 Prozent für 2024 voraus. Dieses sehr geringe Wachstum steht dem großen Wachstum der Flotte entgegen und könnte für die Eigner in Zukunft negative Auswirkung auf die Frachtraten haben.

Das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 7) gibt an, dass die Vermeidung des Roten Meeres aufgrund der Attacken der Houthi-Rebellen bisher kaum Auswirkungen auf den Massengutmarkt hat. Selbst vor der Verschärfung der Situation haben nur etwa 4 Prozent der Massengutfrachter den Suezkanal genutzt.

Containerschiffe

Laut ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.4, Seite 5f.) gab es 2023 einen Anstieg um 8,1 Prozent für die Containerschiffflotte. Zum Anfang 2024 gab es 6.105 Containerschiffe mit 328,6 Mio. DWTDeadweight Tonnage.

Dennoch gibt das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 7f.) auch an, dass die Auslieferungen von Containerschiffen mit 2,2 Mio. TEUTwenty-Foot Equivalent Unit verglichen zu 2022 deutlich angestiegen sind. 2022 lagen die Auslieferungen noch bei 1,02 Mio. TEUTwenty-Foot Equivalent Unit. Zudem sind 28 der 350 Ausgelieferten Schiffe größer als 23.000 TEUTwenty-Foot Equivalent Unit. Obwohl 2023 44 Prozent weniger Neubauten bestellt wurden als noch im Vorjahr. Das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 8) gibt an, dass laut Alphaliner Ende 2023 106 Containerschiffe mit 290.000 TEUTwenty-Foot Equivalent Unit inaktiv gewesen sein sollen. Hinzu kommen weitere 121 Schiffe mit 846.000 TEUTwenty-Foot Equivalent Unit, die in Werften instandgesetzt oder nachgerüstet wurden und damit ebenfalls als nicht im Dienst waren. Insgesamt hat der Containermarkt seit Mitte 2022 einen starken Rückgang erlebt. Wobei es noch Ende 2021 und Anfang 2022 einen großen Boom gab.

Stückgut und Ro-ro-Schiffe

Zu den Stückgut- und Ro-ro-Schiffen zählen laut ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.5, Seite 5ff.) reine Autofrachter, Ro-ro-Schiffe, Mehrzweckschiffe, kleine Küstenstückgutfrachter, Spezialschiffe, Schwergutschiffe und Kühlschiffe. Die Art der Ladung ist sehr unterschiedlich und die gemeinsame Kategorisierung resultiert hauptsächlich daraus, dass die Ladung nicht als Massengut und nur selten in Containern transportiert wird. Die Stückgutfrachter haben nach Anzahl der Schiffe einen Anteil von 5,8 Prozent an der Welthandelsflotte. Im Vergleich zur Tragfähigkeit liegt ihr Anteil jedoch bei 30,6 Prozent.

Die Flotte der Stückgutfrachter hat am 01.01.2024 18.795 Schiffe mit 130,6 Mio. DWTDeadweight Tonnage umfasst. In den Auftragsbüchern der Werften standen 836 Schiffe mit 16,2 Mio. DWTDeadweight Tonnage. Ausgeliefert wurden 294 Schiffe mit 3,4 Mio. DWTDeadweight Tonnage, verschrottet wurden 92 Schiffe mit 0,8 Mio. DWTDeadweight Tonnage.

Passagierschiffe und Passagier-Frachtschiffe

Hierzu zählt das ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.6, Seite 5) Kreuzfahrtschiffe, reine Passagierschiffe, Fähren, Auto- und Passagierfähren sowie Fracht- und Passagierfähren. Von den reinen Passagierschiffen (Kreuzfahrtschiffe inklusive) gab es 2023 244 Schiffe. Insgesamt umfasst diese Kategorie 5.590 Schiffe mit 50 Mio. BRZBruttoraumzahl zum 01.01.2024. Ausgeliefert wurden 2023 87 Schiffe mit 2 Mio. BRZBruttoraumzahl. In den Auftragsbüchern standen zum 01.01.2024 234 Schiffe mit 6,1 Mio. BRZBruttoraumzahl. Verschrottet wurden 16 Schiffe mit 0,1 Mio. BRZBruttoraumzahl.

Preisentwicklung für Neubauten

Die Preise für Tanker, Containerschiffe und Massengutfrachter sind laut ISLInstitut für Seeverkehrswirtschaft und Logistik (Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 6) seit 2015 deutlich gestiegen. VLCC (Very large Cruide Oil Carrier) sind von knapp unter 100 Mio. USUnited States-Dollar auf fast 130 Mio. USUnited States-Dollar Kosten für einen Neubau gestiegen. Containerschiffe haben vor allem seit Ende 2023 einen großen Preissprung erlebt. Ende 2023 lagen die Kosten für ein Containerschiff mit 6.600 – 6.800 TEUTwenty-Foot Equivalent Unit noch bei etwa 95 Mio. USUnited States-Dollar. Ende Januar 2024 lagen die Preise bereits bei über 115 Mio. USUnited States-Dollar. 2015 kostete ein neues Containerschiff durchschnittlich noch 70 Mio. USUnited States-Dollar.

Die Preise für Massengutfrachter (Capesize, etwa 170.000 DWTDeadweight Tonnage) sind am wenigsten gestiegen. 2015 lagen die Preise bei knapp 55 Mio. USUnited States-Dollar. Ende Januar 2024 waren es fast 70 Mio. USUnited States-Dollar.

Die Preise für gebrauchte Massengutfrachter, Tanker und Containerschiffe haben sich ebenfalls stark verändert. Vor allem für fünf Jahre alte Containerschiffe mit 6.600 – 6.800 TEUTwenty-Foot Equivalent Unit gab es einen sehr starken Anstieg. Hier ist der Preis auf bis zu 160 Mio. USUnited States-Dollar gestiegen, Ende Januar 2024 lag der Preis jedoch wieder bei knapp über 60 Mio. USUnited States-Dollar. Der große Preisanstieg für Containerschiffe ist mit der Coronakrise und den damit verbundenen Lieferengpässen zu erklären. Parallel dazu stiegen auch die Charterraten stark an.

Fünf Jahre alte Massengutfrachter der Größe Capesize sind von etwa 30 Mio. USUnited States-Dollar im Jahr 2015 auf etwa das doppelte gestiegen. Zehn Jahre alte Tanker der Größe VLCC sind von 2015 mit etwa 50 Mio. USUnited States-Dollar auf 80 Mio. USUnited States-Dollar in 2023 gestiegen.

Handelsschiffflotte nach Flagge

Die Reihenfolge der sieben größten Flaggen hat sich nach Tragfähigkeit von 2022 zu 2023 nicht verändert. Liberia als die größte Flagge, verzeichnet auch das größte Wachstum unter den Top 10.

Als bestes EUEuropäische Union-Land ist und bleibt Malta auf Platz sieben. Deutschland konnte im Jahr 2023 mit einem Wachstum von 11,3 Prozent einen Platz gut machen und ist somit auf Platz 26.

Die Flotte der Handelsschiffe nach Tragfähigkeit und Flaggenzugehörigkeit

| Rang nach Tragfähigkeit | Änderung zu 2023 | Flagge | Tragfähigkeit 01.01.2023 In 1.000 DWTDeadweight Tonnage | Tragfähigkeit 01.01.2024 In 1.000 DWTDeadweight Tonnage | Anteil in Prozent | Veränderung zu 2023 in Prozent |

|---|---|---|---|---|---|---|

1 | 0 | Liberia | 370.398 | 400.403 | 17,8 | 8,1 |

2 | 0 | Panama | 358.423 | 370.499 | 16,5 | 3,4 |

3 | 0 | Marshall Islands | 291.454 | 299.970 | 13,4 | 2,9 |

4 | 0 | Hong Kong | 199.649 | 199.633 | 8,9 | 0,0 |

5 | 0 | Singapur | 130.373 | 137.466 | 6,1 | 5,4 |

6 | 0 | China | 116.622 | 125.133 | 5,6 | 7,3 |

7 | 0 | Malta | 107.607 | 101.208 | 4,5 | -5,9 |

8 | +1 | Bahamas | 58.627 | 57.868 | 2,6 | -1,3 |

9 | -1 | Griechenland | 59.200 | 56.271 | 2,5 | -4,9 |

10 | 0 | Japan | 40.694 | 42.043 | 1,9 | 3,3 |

11 | 0 | Zypern | 30.502 | 29.787 | 1,3 | -2,3 |

12 | +1 | Portugal/Madeira | 26.849 | 29.363 | 1,3 | 9,4 |

13 | -1 | Vereinigtes Königreich | 29.288 | 28.709 | 1,3 | -2,0 |

14 | 0 | Portugal/Madeira | 25.785 | 28.148 | 1,3 | 9,2 |

15 | 0 | Dänemark | 25.360 | 25.024 | 1,1 | -1,3 |

Quelle: ISLInstitut für Seeverkehrswirtschaft und Logistik, Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 12

Handelsschiffe nach Land der Eigner

Die untenstehende Tabelle verdeutlicht, dass die meisten Schiffe nicht von den Ländern kontrolliert wird unter dessen Flagge sie fahren. Unter den Top 15 der kontrollierenden Länder, waren die Vereinigten Arabische Emirate mit 99,1 Prozent das Land mit dem größten Anteil an fremdgeflaggten Schiffen. Unter der eigenen Flagge der Vereinigten Arabischen Emirate fuhren am 01.01.2024 nur 151 Schiffe mit 530.000 DWTDeadweight Tonnage. Auch Deutschland lag 2023 mit 90,1 Prozent der Schiffe unter Fremdflagge über dem Durchschnitt von 76,6 Prozent. Dennoch ist Deutschland nach Tragfähigkeit auf Rang sieben der Eignerländer.

Flotte der Handelsschiffe nach Eigner

| Rang nach Tragfähigkeit | Land | Anzahl | in 1.000 DWTDeadweight Tonnage | Durchschnittsalter | Änderung der Tragfähigkeit über 1 Jahr in Prozent | Anteil fremdgeflaggter Schiffe in Prozent |

|---|---|---|---|---|---|---|

1 | Griechenland | 5.068 | 410.318 | 13,7 | -3,5 | 86,8 |

2 | China | 9.043 | 392.875 | 13,0 | 6,6 | 68,4 |

3 | Japan | 4.321 | 255.923 | 9,5 | 0,6 | 84,7 |

4 | Südkorea | 1.657 | 100.262 | 14,8 | 0,7 | 81,0 |

5 | Singapur | 1.606 | 83.901 | 13,1 | 21,6 | 70,3 |

6 | Norwegen | 1.685 | 80.903 | 15,9 | 5,8 | 80,3 |

7 | Deutschland | 2.180 | 74.534 | 15,0 | -2,9 | 90,1 |

8 | Taiwan | 1.019 | 62.342 | 12,7 | 4,4 | 90,8 |

9 | Hong Kong | 1.154 | 56.431 | 17,1 | -2,4 | 60,9 |

10 | Italien | 1.223 | 55.335 | 17,7 | 4,6 | 88,5 |

11 | USA | 1.146 | 55.253 | 17,3 | -3,3 | 89,0 |

12 | Türkei | 1.962 | 47.976 | 22,0 | 25,3 | 87,4 |

13 | Vereinigte Arabische Emirate | 950 | 43.509 | 19,1 | 27,6 | 99,1 |

14 | Vereinigtes Königreich | 802 | 41.138 | 14,0 | -4,5 | 84,7 |

15 | Dänemark | 743 | 40.663 | 15,9 | -4,1 | 48,1 |

Quelle: ISL, Shipping Statistics and Market Review 2023 Vol. 68 – No.1, Seite 23

Durchschnittsalter der Schiffe

Das Durchschnittsalter der Schiffe in Deutschland lag 2023 bei 16,7 Jahren. Russische Schiffe lagen mit einem Durchschnittsalter von 29,6 Jahren weit darüber, wohingegen japanische Schiffe mit 9,5 Jahren im Altersdurchschnitt die mit Abstand jüngste Flotte bilden.